北京时间11月01日消息,中国触摸屏网讯,三利谱:打破产能瓶颈,偏光片龙头迎高速成长期。公司发布17年三季报,17年前三季度实现营收6.11亿元,同比+6.38%,扣非归母净利润0.45亿元,同比+11.12%,归母净利润0.56亿元,同比+27.78%,前三季度毛利率27.50%,同比下滑0.37个百分点。Q3单季度实现营收2.47亿元,归母净利润0.25亿元。前三季度业绩贴近1~9月指引区间上限,符合市场预期。预计全年实现归母净利润0.8~0.95亿元,略低于我们之前的预测,我们认为主要由于合肥产线还未完全放量所致。

本文来自:http://www.51touch.com/material/news/dynamic/2017/1101/48626.html

后续产能有序释放,公司业绩有望迎来爆发

公司合肥1490宽幅偏光片产线的产能和良率持续爬坡,产能瓶颈有效缓解,四季度旺季来临备货有所增加,有望带动公司四季度业绩冲高。目前公司部分产品仍处于研发和验证阶段,投入较大导致毛利率受到一定影响,后续随着大客户验证陆续通过,研发项目的顺利进展以及合肥产能的进一步释放,将有效摊薄公司成本,从而增厚公司业绩。

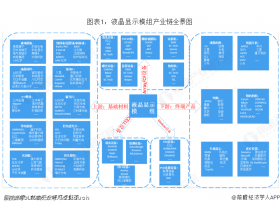

偏光片进口替代势不可挡,公司踏入成长快车道

公司产品具备成本优势、配套优势以及进口替代的重大意义,在国内面板厂不断扩充产能,全球面板产业链向中国转移的大背景下,大客户采购金额不断增加,带给公司充足的成长空间。公司合肥1490和1330偏光片产线的产能在未来三年内有序释放。公司也有望踏入成长快车道,并一跃成为国内最大的偏光片厂商,在偏光片领域打破国外的垄断,实现国产替代。

进口替代+产能释放公司迎来快速发展期,维持“买入”评级

公司作为国内唯二的偏光片领域的厂商,将在我国面板产业链的国产化替代中扮演重要角色,国内偏光片本土配套的严重不足以及未来公司产能的有序释放也带给公司广阔的成长空间。调整盈利预测,预计17~19年净利润分别为0.92/1.87/2.85亿元,对应EPS1.15/2.33/3.56元,当前股价对应17~19年PE68.7/33.8/22.2倍。维持“买入”评级。

风险提示

合肥线产能释放进度不达预期,偏光片进口替代进度不达预期。

触摸屏与OLED网推出微信公共平台,每日一条微信新闻,涵盖触摸屏材料、触摸屏设备、触控面板行业主要资讯,第一时间了解触摸屏行业发展动态。关注办法:微信公众号“i51touch” 或微信中扫描下面二维码关注,或这里查看详细步骤