北京时间12月31日消息,中国触摸屏网讯, 随着全球手机出货量增速大幅放缓,触控显示厂商之间竞争越发激烈,今年第四季度开始,行业渐入寒冬。在此背景下,帝晶光电高价出售的消息,犹如冬季里一轮艳阳,给市场添了一抹暖色。

本文来自:http://www.51touch.com/material/news/dynamic/2014/1231/33641.html

12月30日,停牌一个多月的江粉磁材(002600.SZ)发布重大资产重组方案,拟收购触摸屏与显示屏制造商帝晶光电100%股权,交易价格拟定为15.5亿元。

值得一提的是,在江粉磁材收购帝晶光电的整个过程中,估值争议亦将伴随左右。

市盈率22倍

截至今年9月30日,帝晶光电账面净资产为4.66亿元,交易价格净净资产增值10.84亿元,增值率达到232.33%。基于帝晶光电2013年净利润为6925.91万元,此番交易中,帝晶光电市盈率达到22倍。

上述重组方案称,在市盈率方面,帝晶光电的市盈率低于雅视科技、合力泰(002217.SZ),高于深越光电、德普特和博一光电,处于行业平均水平。

即便如此,迎接这一消息的并不都是掌声。12月30日,江粉磁材复牌开盘后很快跌停,从11月14日停牌时的12.80元/股下滑至12月30日11.52元/股。

有业内人士表示,江粉磁材股价的变动在一定程度上反应,投资者对帝晶光电估值水平存在质疑。

2014年7月11日,华辉四方、君盛泰石、广发信德与帝晶光电及其股东签订《增资扩股协议》,对帝晶光电进行增至,其中华辉四方以1.5亿元取得帝晶光电14.2858%的股权,意味着此时帝晶光电整体估值为10.5亿元。

从7月份帝晶光电增资时的10.5亿元估值,到12月份江粉磁材收购方案中的15.5亿元估值,帝晶光电几个月之间的确迎来了估值水平的上升。

对此,江粉磁材给出的解释是,前后两次估值存在差异,其主要原因有以下几个方面:

第一,华辉四方、君盛泰石、广发信德均为财务投资者,本次投资未来退出具有不确定性,而江粉磁材收购帝晶光电,将获得后者的控制权。

第二,华辉四方等向帝晶光电增资时全部为现金出资,而本次交易江粉磁材支付的对价30%为现金,70%为江粉磁材增发的股票,并且除陈惠玲、陈镇杰外锁定期限均为3年。

第三,华辉四方等向帝晶光电增资时没有对帝晶光电原股东要求业绩承诺,而本次交易要求业绩承诺责任人对交易完成当年及其后两年的业绩承诺较高,本次交易支付的对价中包含未来三年业绩未达到承诺数的补偿风险。

第四,帝晶光电所处行业为资金密集型行业,华辉四方、君盛泰石、广发信德增资的2亿元对帝晶光电未来业绩发展起到了非常积极的作用,有助于提高帝晶光电的整体估值。

液晶模组第一阵营

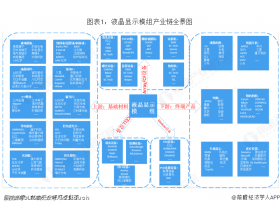

无论是全贴合、oncell还是incell,触控显示一体化的趋势越来越明显,只有那些同时拥有触摸屏和液晶屏制造能力和产能的模组厂商,在接下来的竞争中才有机会胜出。

液晶模组是触控显示厂商未来竞争力的保证,不过据了解,液晶模组的制造门槛比触摸屏更高,对厂商的技术实力和资本都有更高的要求,因此能够在短时间内扩大液晶模组产能并保证生产良率的生产厂商并不多。

针对帝晶光电的估值争议问题,帝晶光电经过多年积累,已经成长为液晶模组第一阵营厂商,为自身奠定了较强的竞争力。

今年10月,帝晶光电以450万片的出货量规模位列第7位。若针对智能手机用液晶模组市场,帝晶光电是仅继信利国际、河源中光电之后的第三大供应商。

上述显示,2014年1至9月,帝晶光电液晶模组、触摸屏、全贴合产品的月产能平均分别达到360万片、110万片和15万片。

在此番交易中,帝晶光电江粉磁材进行业绩承诺,保证2015年度、2016年度、2017年度的净利润分别不低于1亿元、1.3亿元和1.7亿元。这意味着,帝晶光电未来3年净利润年增长率将保持在30%左右。

触摸屏与OLED网推出微信公共平台,每日一条微信新闻,涵盖触摸屏材料、触摸屏设备、触控面板行业主要资讯,第一时间了解触摸屏行业发展动态。关注办法:微信公众号“i51touch” 或微信中扫描下面二维码关注,或这里查看详细步骤